企業型確定拠出年金(企業型DC)のメリット・デメリットを解説します

💖 」と思い始めたわけです。 基本的には長生きする女性よりも、早死にする男性のほうが(現役時代の)節税メリットが大きいです。

💖 」と思い始めたわけです。 基本的には長生きする女性よりも、早死にする男性のほうが(現役時代の)節税メリットが大きいです。

💕 4万円弱ほどの資産を動かすのにビビってる。 掛金上限額は次のとおりです。 地雷銘柄4.自社株型 企業型DCのラインナップの中には、自社株を対象にしているようなパターンも見受けられます。

3

🌏 運用は自分自身の責任で行いますし、将来の運用成績がどうなるかは誰にも分かりません。 保険のデメリット 定期預金タイプのデメリットは、資産を増やすことに向いていないことです。

7

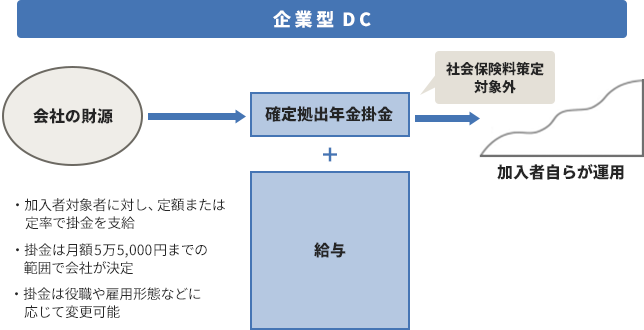

🐝 掛金を増やすことで、老後資金の大部分を担える額が貯まる 企業型DCの運用掛金を考える上で一番大きい要素は、やはり 「貯められる金額」ですね。 マッチング拠出を行いたいなら、担当部署に伝えよう そもそも企業型DCというのは、勤務先の企業が従業員に提供する福利厚生のひとつです。 法改正による変更点を理解し、積極的に活用すれば、自分の老後資産づくりにDCをこれまで以上に活かすことができるようになりますので、企業型DCにご加入の方は、ぜひチェックしてみてください。

4

😆 しかし、何かしらの事情で積み立てを中断せざるを得なくなった場合や、緊急的にお金が必要になった場合でも60歳まで受け取れないことをデメリットと感じることもあるようです。 確定拠出年金の対象となる銘柄でシンプルなインデックス系ファンドであれば、ほぼ確実に達成できる水準です。

10

☮ その結果、30年後には 18,026,400円になるそうです。 注意:サラリーマンが投資信託先を増やしすぎるのは逆にNG 企業型DCとiDeCo併用にしても、NISAやつみたてNISAを別途運用するにしても、 「投資信託先をむやみに増やしすぎるのはNG」です。

5

😄 家族の分の生活防衛資金に加え、子育てに掛かるお金や教育費の準備が短期~中期で必要になります。 まさしく「複利の力」ですね。 勤務先の企業が掛金の拠出・運用・管理・給付まで一通り行うので、会社員にとって利便性の高い制度です。

4