パソコンを経費で処理したい方必見!

🤝 注 1 使用可能期間が1年未満のもの又は取得価額が10万円未満のものは、その取得に要した金額の全額を業務の用に供した年分の必要経費とします。 また、一括償却資産は青色申告でない場合も利用できますので、こちらも活用したいところです。 4 取得価額の判定に際し、消費税の額を含めるかどうかは納税者の経理方式によります。

🤝 注 1 使用可能期間が1年未満のもの又は取得価額が10万円未満のものは、その取得に要した金額の全額を業務の用に供した年分の必要経費とします。 また、一括償却資産は青色申告でない場合も利用できますので、こちらも活用したいところです。 4 取得価額の判定に際し、消費税の額を含めるかどうかは納税者の経理方式によります。

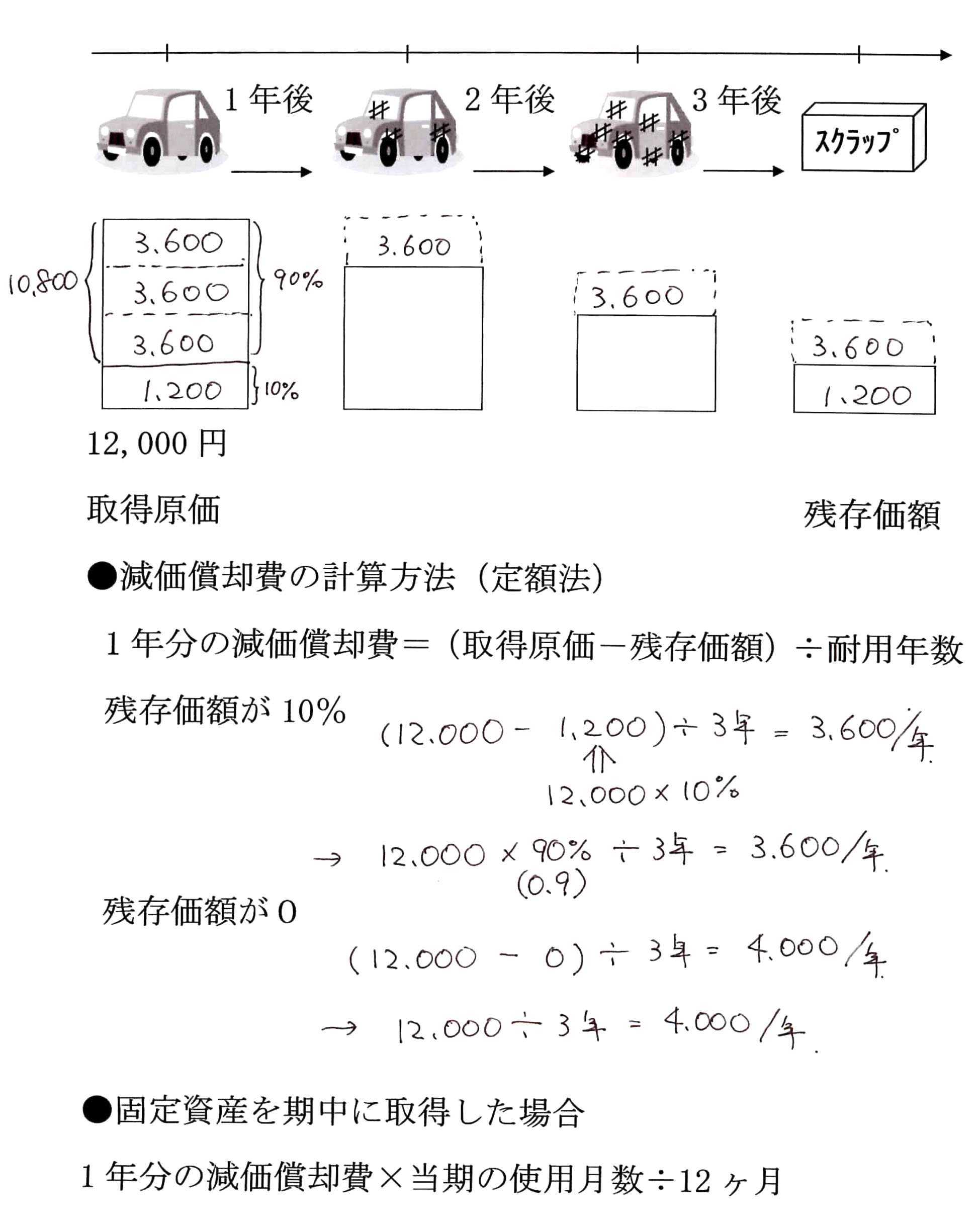

🤜 2-1. しかし、フロアを借りたい事業者がどんどん現れ、2年目以降になったら莫大な賃料収入を得ることが期待できるでしょう。 決算書の表示としては、間接法の方が、価額が残ることになるのでこれまでの償却費が分かりやすいので、間接法を選ぶのが一般的です。 特に定率法は節税のためには選択したいところですが、一方で計算は定額法に比べて複雑ですので、そういう点でも会計ソフトを利用しておいた方が無難でしょう。

⚔ 注意点としては年間に少額減価償却資産として計上できる金額に 300万円という枠があることと、 青色申告でしか制度を利用できないということです。 このE-bookでは、簡単に実行でき、お金を使わずにできるか、使ったお金が将来有効に活きてくる10のテクニックを厳選して説明します。

👊 ・適用対象資産の取得価額が10万円以上30万円未満であるもの ・適用対象資産の年間取得価額の合計額は300万円に達するまで。 この特例の対象は、2022年3月31日までの間に取得したものに限られます。 10万円未満の場合の仕訳と勘定科目 PCが10万円未満の場合は、 「消耗品費」として処理します。

11

☎ 通常 中古のパソコンは10万円未満となるため、消耗品費として一括で費用処理することができることが多いでしょう。

☮ パソコンは価格帯によって、減価償却の方法が違います。 おわりに 残念ながら、Mac pro は税別で308,800円~、 iMac 5K も税別で258,800円~とスペックアップするとすぐに30万円以上になってしまいますね。

16

⌛ さらに故障などで業務が止まってしまったら、そこは大きな損失になるだろう。

⚑ 少額減価償却資産とは、 購入した金額が30万円未満の場合 その年に一括で計上することができる仕組みです。 そのため、契約前に十分自社の経営状態を考慮して、自社に合った機械設備を導入する必要があります。 「消耗品費」になるか、「工具器具備品」になるかは、そのPCの購入金額によって変わります。

4

⌚ 2年目も3年目も減価償却費は60,000円です。 もしあなたが会計処理を税抜処理している場合は、99,000円として計上できるので 「消耗品費」 税込み処理をしている場合は106,920円なので、 「固定資産」として計上しなければなりません。

19